Time:2023-07-07 Click:157

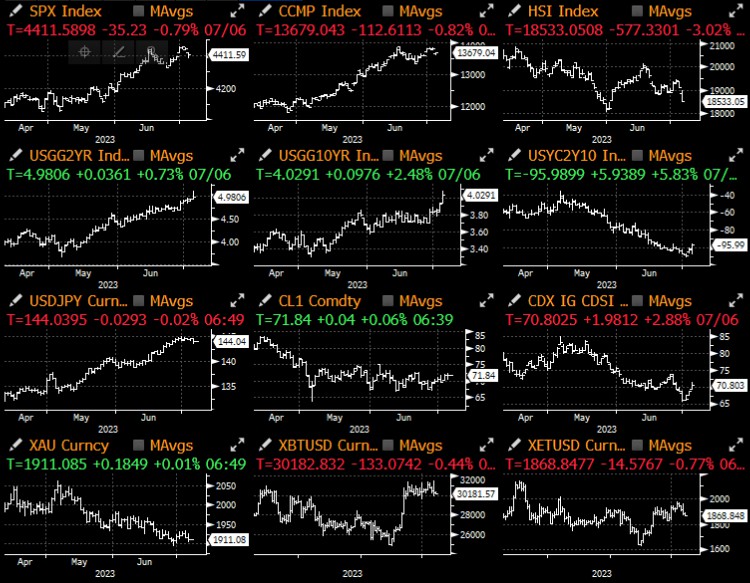

昨天迎来密集的经济数据发布,数据结果比夏天的天气还要炙热;德国工厂订单数据强势开场,环比增长 6.4% ,远高于预期的 1.2% ,但真正让市场狂欢的是 ADP 数据,就业人数增长出现令人难以置信的 49.7 万,而预期仅为 22.5 万(服务业 37.3 万,制造业 -42.0 万) ,且当周申领失业金人数维持稳定(24.8 万),同时 Challenger 企业裁员人数降至去年 10 月以来最低水平,尽管 JOLTS 数据略显平淡,职位空缺与失业人口比率跌至 2021 年 10 月以来最低(1.6 倍),与辞职率的反弹(更多的自愿辞职)互相平衡,不过 ISM 服务业指数的表现足以弥补任何失望,整体指数以及新订单(55.5 vs 52.9)和就业(53.1 vs 49.2)项目均超出预期。

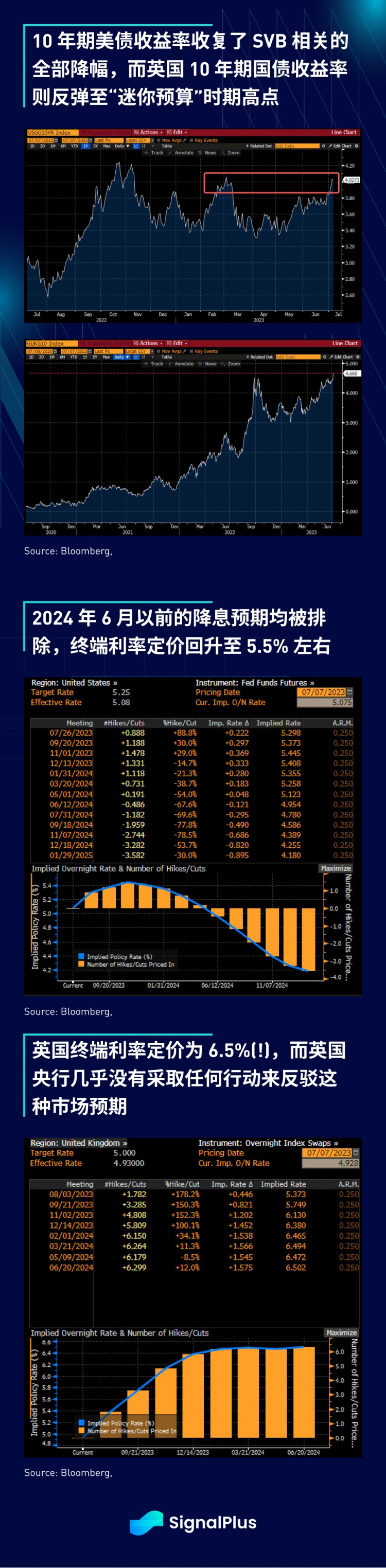

债券市场做出相应反应,美国 10 年期收益率收复了所有与 SVB 相关的降幅,收于 4% 以上,而 2 年期收益率收盘回升至 5% 以上, 2024 年 6 月之前的降息预期都被移除(终端利率约为 5.45% );在大西洋彼岸,对于市场大胆地将终端利率定价在 6.5% (!),英国央行 Bailey 并未做出太多的反驳,使得英国 10 年期国债收益率也反弹超过 Liz Truss 迷你预算案时期的高点。

券商所报告的交易量约为正常水平的 180% ,降低久期风险和抛售短天期多头部位的实际资金活动非常活跃,另外,雪上加霜的是,Dallas 联储 Logan 出面表示, 6 月份加息本来应该是“完全适当”的,美联储需要采取更紧缩的政策才能实现 2% 的通胀目标,且她仍然对所谓的加息滞后效应持怀疑态度。

由于 ADP 数据的爆发,今天市场对非农数据的期待毫无疑问已经提高,不过高盛警告, 6 月份的数据因季节性原因,往往在就业增长方面较为限制,因此高预期有机会带来失望。在股票方面,昨日 SPX 指数所有板块均出现下跌,因市场担心收益率再次回到持续升高的主轴,此外,摩根大通的调查数据显示,机构资金经理人的风险敞口已接近历史最高水平,如果第三季度市场出现意外的抛售,当前的市场布局将很难应对。

在加密货币方面,随著黄金价格的下跌和收益率走高,价格出现回调,尽管 BTC 与整体股市的相关性已几乎回到零。另外,Bitcoin 季度现货交易量降至 2020 年以来的最低水平,在低流动性的情况下,预计价格走势仍将继续震荡,且可能会出现一些较剧烈的波动,这种情形可能会持续到主流参与得到进一步的确认,比如 ETF 申请成功。