Time:2022-12-03 Click:316

相信2023年会是积累之年。通过与上一个周期,特别是 2019 年的许多比较,它很有意义。我可以肯定的一件事是,我们离底层比顶层更近,这就是为什么现在分享这篇文章感觉是对的。

我将分享我将在未来 12 到 18 个月内购买的五种代币,并且我将详细说明我购买每种代币的原因。但在我们开始之前,我想明确表示这不会是我 100% 的资金流向的地方。将此视为投资组合中的投资组合。坚持到最后,我会在结论中解释原因。

这个投资组合的一个非常可预测但必不可少的开始。无需赘述,比特币仍然是加密货币之王,并将保持这种状态一段时间。虽然比特币被认为是加密世界的“避风港”,但如果您在正确的时间购买并且您的期望有点现实,它仍然可以提供一些非常丰厚的回报。

现在,随着每个周期的结束,行业逐渐成熟,总市值也在增长。结果,令人兴奋的回报放缓(至少对于 BTC 而言)并且乘数开始减少。让我们来看看一些数字:

2013 年高点 = 1,240 美元 > 2015 年低点 = 162 美元(-87%)

2015 年低点 = 162 美元 > 2017 年高点 = 19,800 美元(~120 倍)

2017 年高点 = 19,800 美元 > 2018 年低点 = 3,150 美元(-84%)

2018 年低点 = 3,150 美元 > 2021 年高点 = 69,000 美元(~22x)

这里有两个关键观察结果:

A) 随着市场的成熟,乘数会减少。然而,与传统市场相比,这仍然是一个有利的风险回报。

B) 如果 BTC 跌至 -85% 附近的任何位置,从历史上看这是一个不错的买入点。在这个周期中会是什么价格?10,000 美元。这让我进入了购买策略……

首先,触底被高估了,但那是另一篇文章了。平均是投资的答案(交易是不同的),我相信无论底部在哪里,平均80%-90%的回撤是最佳的。这将是$7,000-$14,000。我认为较低的出价会被击中吗?不太可能,但它们“以防万一”。完全开放的心态,也许没有一个出价被击中!为所有情况做好计划很重要,在这种情况下,我使用技术分析来了解宏观下降趋势何时被打破,以促使我在上涨时开始买入。

现在让我们再次谈谈目标和乘数......

2013 年高点到 2017 年高点约为 18

倍 2017 年高点到 2021 年高点约为 3.5 倍

又看到图案了吗?实际上,在下一次牛市期间,我认为公平的估计不会超过 2021 年高点的 2 倍。我计划在110,000 美元到 130,000 美元之间的任何地方进行扩展。你可能认为这是悲观的,对于那些在周期后期购买的人来说确实如此。但在我看来,我们有机会在几年内获得约 10 倍的“最安全”加密资产。在这里把你的期望放在眼里。

它变得更可预测,对吧?让我解释一下为什么以太坊可能是我在构建这个投资组合时的首选。对我和我的风险承受能力而言,它是风险回报的完美结合。

有人会争辩说,从基本面来看,它即使不比比特币更有价值,也同样有价值。凭借令人印象深刻的平均每天 100 万笔交易并成为该领域的领先层 1,以太坊无疑会留在这里,在熊市期间向我们提供的机会非常值得考虑。

现在,我不会像对比特币那样进行数学计算(这可能是您的作业),但适用类似的原则,我觉得以太坊在下一个牛市期间注定会涨到 5 位数。这比之前的 ATH(历史最高点)高出 2 倍多一点,我认为这是一个可以实现的目标,因为与比特币的 3150 亿美元相比,目前的市值仅为 1400 亿美元。

策略很简单。以 3 位数的价格购买 ETH 是最佳选择。低于 1000 美元是值得平均的,无论具体数字如何。我们乘坐 4 位数的火车,然后以 5 位数的价格跳下。澄清一下,当我说 5 位数时,我指的是 10,000 美元,而不是 90,000 美元。

在 FTX 发生的一切之后,现在您可能认为这是一个奇怪的事件?有风险?当然可以,但有风险就有回报。由于 Sam 的参与,我做了自己的研究并质疑 Solana 的寿命后,我意识到没有他,代币也可以继续繁荣。毕竟,他的参与主要是从财务角度而非基本面角度。

“自 2020 年 8 月起,Bankman-Fried 的交易和交易公司从基金会和姊妹实体 Solana Labs 购买了总计 58,086,686 个 SOL 代币,”博文称。该基金会表示,尚不清楚这些资产在破产程序中会发生什么。” — 投币台。

尽管有这条新闻以及 SOL 生态系统中与 FTX 相关的其他代币,但我认为 Solana 已经成为一个足够大的项目和平台来解决这些问题。我们可能会看到更多的短期痛苦,但这为相信隧道尽头有光明的投资者提供了机会。

围绕 Solana 的未来有很多问号,在过去几周之后也是如此。然而,随着我继续做我的研究,我期待更多的信息被曝光。随着我在整个 2023 年的积累,如果我错了,我会足够诚实地承认,并且如果必须的话,我会足够灵活地跳槽。否则我会继续执行我的计划。

所以还有另一个问题……为什么不看看替代的第 1 层?

这样做的原因是因为最近围绕 Solana 的 FUD,它为投资者打开了其他第一层根本无法打开的大门。从当前价格回到之前高点的可能性是20 倍,这还没有考虑在下一个周期突破 ATH。如果我们有机会在关键支撑位(例如 8-10 美元)买入,那么我们可以在下一个周期中获得40-50 倍的价格上涨至400美元,这是一个很好的论据。

我认为我相信 Solana 可以从另一端走出来的另一个重要原因是因为我在上一个周期中见证了以太坊。当然,这并不是一个完美的同类场景,但是关于以太坊将如何消亡并注定归零的呼声不绝于耳。我觉得熊市中的这种恐惧、不确定性和怀疑反映了最好的机会在哪里。

有些人可能将 ChainLink 视为一种古老的、过时的代币,但从根本上说,并没有那么重要的代币,特别是在智能合约方面。LINK 是一个预言机,预言机提供来自多个来源的链下数据,而不是一个集中的来源,因此提供更准确和可靠的数据。作为该领域的领跑者和明确的市场领导者,与一个非常支持的社区联系在一起,我认为值得加入投资组合。此外,还有另一个与基本原理无关的添加 LINK 的独特原因……

ChainLink 被认为是上一个周期的领跑者。最令人印象深刻的反弹实际上是在 2020 年夏天左右,而许多其他代币刚刚开始或尚未建立起太大的势头。许多人对 LINK 在 2021 年的表现感到失望,但大多数人买的晚了,没有意识到它已经比前一年上涨了约 15 倍。我的问题是,它是否可以在下一个周期再次这样做并为我们提供在牛市早期轮换利润的机会?是的,我们不坚持,我们击中目标并旋转!

我个人认为3-5 美元是一个很好的买入机会,将价格定在其之前历史高点的-90%/92% 。同样,这是另一种可以确保10-15 倍投资的代币,即使它只达到之前的高点。由于价格预期略高于此,尽管它是另一个大盘代币,但它仍然是一个有吸引力的购买。

我认为大多数人会同意 BNB 始终是一个不错的选择,但在过去几周之后,这种争论只会变得更加强烈。在 FTX 惨败期间,币安不仅在行业中表现出强大的实力和影响力,而且还表现出良好的士气和做得更好的承诺,尤其是在透明度方面。有时你支持骑师,有时你支持公司。在这种情况下,感觉我们可以轻松支持 CZ 和 Binance。

现在有一种说法认为,BNB 在熊市期间跌幅还不够大。与许多山寨币相比,折扣不够好,我听到你的意思,但对此有相反的论点。Binance每季度销毁BNB 代币。他们的目标是将总供应量从 2 亿减少到 1 亿。当然,这需要时间,但作为投资者,看到供应减少而需求增加(在牛市中)是积极的。2021 年 9 月,BNB 的流通供应量约为 1.68 亿。在短短一年多的时间里,现在不到 1.6 亿。

因此,尽管 BNB 在 2022 年具有弹性并且“仅”从上到下下降了约 73% ,但我认为这里仍然存在巨大的机会。我认为 BNB 可以在下一个周期提供 50 倍吗?一点也不。我是否认为 BNB 可以作为一个基本可靠的选择来提供与那些被认为风险更高的 (SOL) 的平衡,同时仍然提供潜在的5-10 倍?绝对地。

在我们开始之前,我需要非常清楚地表明,这只是我自己根据我个人的进入和退出目标分享一些关于“可能是什么”的想法。是的,其中一些购买可能没有成交。是的,其中一些出口可能无法填补。虽然制定计划非常重要,但如果您坚持严格的计划并固执己见,您可能会错失改变人生的机会。我们必须灵活适应市场告诉我们的事情。

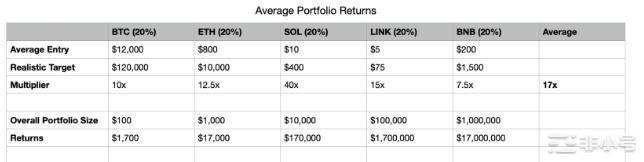

现在,我个人并不认为底部已到,正如您从上面的平均条目中可以看出的那样。尽管相对于我在本文前面分享的内容,下表中的进入和退出是基于我保守的一面。这只是为了描绘我脑海中浮现的画面。重申一下,如果必须的话,我会很灵活!

现在,在花了 8 分钟左右的时间阅读本文后,您可能会认为我根据市值选择前 20 名中的五个代币是非常无聊的。一方面,你错了,因为在撰写本文时 LINK 实际上排名第 21;另一方面,这是我的基本 投资组合。我的意思是,这并不是我在介绍中提到的100 % 的资金流向。我肯定会为中低端股保留大量零钱,但我购买的很多将是 2023 年甚至 2024 年推出的新代币。我在上一个周期中学到的一件事是,闪亮的新代币通常表现出色比旧的东西更好,不管基本面如何。

另一件需要考虑的事情是播放故事。无论是第 1 层、Metaverse 代币,甚至是 meme 币,我都会用资本来追随金钱并利用这些机会。上面的投资组合是我“谨慎行事”的投资组合,它让我在别处承担更多风险的同时感到舒适。

对我来说,这是一个很有可能在 3-5 年内获得 10-20 倍回报的投资组合。由于我们听到的故事,很容易在加密货币中变得贪婪,但这仍然是一个疯狂的 RR。我个人认为值得考虑在这样的投资组合中保留一定比例的资本津贴。它不必完全相同,但类似的东西可以让您感到舒适,同时在其他地方承担更高的风险。