时间:2022-04-13 16:34:38

货币、信贷、债务和经济活动存在着一定的周期性。在周期上行阶段,债务增加,金融财富和负债增速超过实物财富增速,最终债务人无法兑现对未来支付的承诺,这就导致了银行挤兑问题,在这种情况下,各国银央行不得不印钞票,设法缓解债务违约和股市下跌的局面。央行印钞将导致货币贬值,使金融财富价值相对于实物财富价值下跌,直到这种资产的实际价值,经通货膨胀调整后低于实物资产的水平,这时周期重新开始。在周期的下行阶段,金融资产相对于实物资产的实际回报处于负值,同时,经济陷入困境,这是周期的反资本,反资本主义阶段,这种状况一直持续,直到到达另一个极端。

历史数据表明。当金融财富大大超过实物财富时,走势就会逆转,金融财富特别是现金和债券等债务资产的实际回报将会十分糟糕。其原首先是政府只有让利率和债权人的回报率处于低位,才能为负债过多的债务人提供救济。其次,政府设法通过继续增加债务来刺激经济增长。在这个阶段,政府将增印的货币用于减轻债务负担,创造新的债务以增加购买力。这使得货币相对于其他财富储藏手段及商品和服务贬值。最终,金融资产的价值降至低于实物资产的价值就会达到另一个极端,促使走势发生逆转,回归和平与繁荣,周期进入上升阶段,金融资产重新获取出色的实际回报。

2)居民财富积累激发理财需求,居民金融资产从存款向股票、基金等多元投资迁移。美国居民及非营利部门金融资产中,存款及通货的占比在80-90年代持续下降、股票及投资基金占比则不断提升,我们认为中国也正处于相似阶段,且在“房住不炒”政策背景下,居民资产有望从房地产等实物资产向金融资产加速迁移。

在过去,即使是有通胀的时期,由于长期来看通胀上行的来源仍然是需求,货币仍然流入了实体经济相关领域,这对股票资产的定价是有利的。即使债券资产的表现不尽人意,但是股债的40/60组合仍然会为持有金融资产的投资者创造可观的收益,投资者并不会将货币投向实物资产。如果未来实物资产的长期名义价格中枢由于“绿色通胀”、“人口逆转”等长期因素而抬升,那么在通胀预期形成的过程中,如果股债等金融资产不再能为相关的投资者创造可观的回报,这将会导致有大量的货币需要重新寻求抵抗通胀的资产,实物资产和黄金可能将迎来重要的历史性机遇。

家庭资产持有额的增加,很大程度上是因为房价上涨。从家庭资产构成来看,金融资产占(亿韩元),实物资产占(亿韩元)。实物资产比重比前一年上升个百分点。与去年相比,实物资产增长率为,高于金融资产增长率()。实物资产中,房地产(平均亿韩元)增长率为,特别是居住住宅(亿韩元)增长率为。

币信Bixin是一站式区块链技术钱包、社交媒体、买卖、挖矿平台,币信是比特币钱包,已经适用闪电网络,支持数十种虚拟货币,时时刻刻守卫财产安全性。币信于2014年创立,其前身为HaoBTC钱包,于2017年2月知名品牌全方...

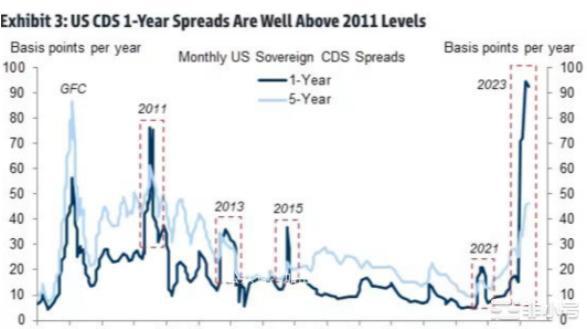

感谢阅读!进裙关注公中呺:全因素热爱美国面临债务危机,BTC会成为避风港吗?这两天美国主权CDS飙升,可以看到CDS超过11年历史新高,意味着华尔街担心美国债券违约,原因是老美的税收不上来。另一个原因是美国债务正面临上限...

区块链在普惠金融中的作用_普惠金融区块链_ 金融,区块链技术解决方案。个人数据的保护是对所有信用信息的信用评估进行排序和比较。生产和收集的基础是通过共享数字包容性金融中的信用信息来减少信息不对称,从而查询信用用用户及其业...

全球金融市场担心美国债务违约的潜在后果。与此同时,领先的加密货币比特币保持稳定,保持在 27,000 美元左右的势头,在经济动荡的情况下对其下一步行动造成了不确定性。由于提高美国政府 31.4 万亿美元债务上限的谈判仍处...