Time:2024-11-28 Click:531

以太币期货的未平仓合约达到 220 亿美元,随着以太币飙升 15% 至 3,589 美元,人们对 ETH 牛市的质疑不断升温。有关杠杆趋势和机构需求的见解。

以太坊期货价格飙升,ETH 接近 3,600 美元

11 月 27 日,以太币(

ETH

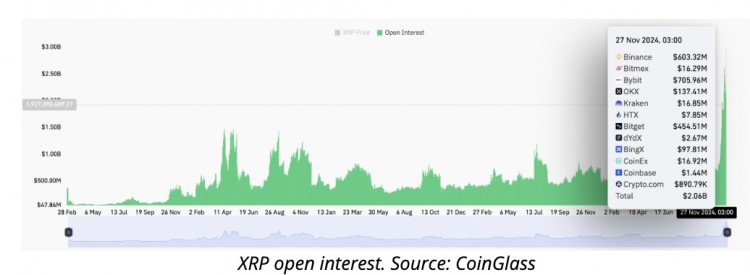

)期货未平仓合约创下 220 亿美元的新高,而过去一周价格也上涨了 15%。ETH 四个月来首次突破 3,500 美元大关,引发人们猜测这是否预示着牛市的开始或投机杠杆的上升。

杠杆趋势:散户需求与机构需求

机构参与度不断提升

Binance、Bybit 和 OKX 占据了 60% 的 ETH (

ETH

) 期货需求,但芝加哥商品交易所 (CME) 正在取得进展,持有 25 亿美元的 ETH 期货未平仓合约。CME 的增长凸显了机构参与度的提高,这通常与市场成熟度而非投机热情有关。

零售杠杆风险

散户交易者通常使用高达 20 倍的杠杆,面临更高的清算风险。11 月 23 日至 11 月 26 日期间,1.63 亿美元的 ETH 期货多头仓位被清算,凸显了高杠杆散户交易的波动性。

期货溢价反映市场情绪

ETH 期货年化溢价超过 10%

11 月 6 日,两个月期 ETH 期货溢价升至 17%,并在过去一周维持这一水平,超过了 10% 的中性门槛。虽然这表明市场看涨情绪温和,但大部分需求与现金套利等对冲策略有关,而非直接的多头仓位。

永续期货资金费率接近中性

ETH 永续期货融资利率是衡量散户杠杆率的关键指标,目前仍接近中性 2.1% 的月度门槛。尽管 11 月 25 日曾短暂飙升至 4% 以上,但低迷的融资利率表明散户对杠杆多头的参与度有限。

主要风险和见解

杠杆动态:

在价格下跌期间,高杠杆会增加清算风险,尤其是对于散户交易者而言。

机构策略:

未平仓合约的增加反映了对冲和套利策略,表明谨慎乐观而非毫无节制的看涨情绪。

未来波动:

随着 ETH 接近 3,600 美元,市场仍然处于突破 4,000 美元或可能回调的边缘。

结论:看涨还是过度杠杆?

虽然创纪录的以太币期货未平仓合约凸显了市场活动的增加,但其构成表明这是机构对冲,而非投机狂热。下一个值得关注的关键水平是 3,600 美元,因为持续突破这一门槛可能会巩固以太坊进入 12 月的看涨叙事。

undefined