Time:2022-08-17 Click:275

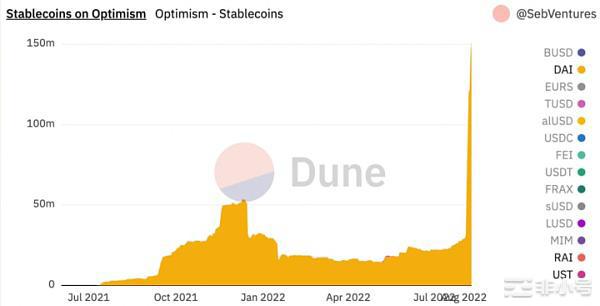

MakerDAO的创始人Rune Christensen 周四在CoinDesk TV上表示,“美国财政部制裁混合器Tornado Cash的举动,让任何协议面临制裁的可能性打开大门;Circle遵守财政部制裁,dYdX、Aave 等 dAPP 开始冻结与 Tornado 存在联系的用户资金,这增加了 Maker 的压力,目前超过 1/3 的 DAI由USDC支持,约 1/4 储备是 ETH,若发现 ETH/USDC 与 Tornado 进行交互,可能会被冻结而使 Maker 资金短缺;USDC这样受监管的稳定币在 DeFi 中激增,‘中心化’稳定币和 DAI 等无许可和抗审查的项目存在紧张关系;对与美国制裁的二阶效应表示担忧,从长远来看不确定是否真的可以依赖与征服的合作;正在讨论 DAI 与美元脱钩的想法,Maker 可以将绝大多数(超过 75%)的资金持有 ETH,合并后这可能是一种有吸引力且相当稳定的资产,还可以产生收益,但最终由 DAO 来决定采取何种行动”。更多资讯微薄团团财经这里详细了解。

V神(Vitalik Buterin)对此表示,这似乎是一个冒险和可怕的想法。如果ETH大幅下跌,抵押品的价值将大幅下降,但CDP将无法清算,因此整个系统将面临部分准备金的风险。

这次美国Ban掉Torn的一系列行为,引发了大家的广泛讨论。其实还是那一点,Crypto尽管以去中心化为目标,但是难免受到中心化的影响。未来Crypto也会分化为合规与不管合不合规两个部分。由于Torn的前车之鉴,MakerDAO想去做合规化,其实也就是要切割USDC带来的监管风险。

对于以太来说,是一个很大的利好,那么多热钱流入确实能推动以太价格的上涨。反过来说,MKR此举也是在赌以太合并所带来的利好,自己能从中获利一把,并且也能反补自己的上涨。

但是潜在的风险也是巨大的,一旦ETH剧烈下跌,这有可能导致一波清算、强制抛售和资金费率上涨,MKR就也会出现资不抵债的情况,类似于此前的三箭以及CEL陷入死亡螺旋。

Maker 不会让用户抵押品可供借用,而包括 Aave、Compound 和 Euler 在内的许多其他借贷协议会这样做。在 POW 分叉之后,分叉链上的重要资产子集(包括稳定币和桥接资产)将立即变得毫无价值。这可能导致联合借贷市场破产,并激励用户借入市场上所有可用的 ETH(作为最有可能在分叉中保留某些价值的一种资产)。

如果用户认为 POW 以太币将保留相当多的价值,他们应该倾向于选择保险库式的借贷机制而不是流动性池(在这种情况下,他们不太可能因无力偿债而无法收回/提取他们的 POW 分叉 ETH) . 从流动性协议中提取 ETH,尤其是 Aave 和 Euler,可能会导致 ETH 借贷成本飙升,这将对杠杆 stETH 头寸施加压力,并可能影响与 ETH 的价格平价。

去中心化交换协议也存在类似的问题。绝大多数非 ETH 代币在 POW 链上将变得毫无价值,导致 DEX LP 失去流动性池中持有的分叉 ETH 的任何潜在价值。如果用户期望分叉链以可观的价值进行交易,这可能会激励用户在合并附近拉动流动性。

对 Maker 的影响:

一些用户可能从外部借贷协议迁移到 Maker 保险库

可能从借贷协议中提取 ETH 给 stETH 带来压力

在合并附近,ETH 配对的去中心化交易所流动性可能下降

随着MakerDAO,Aave 和 Curve 这类“去中心化质押型稳定币”越做越大,来自美监管风险也会急剧增加。毕竟哪天这些“美元”体量足够大,也会影响其货币郑策。 所以MKR向ETH的转变无疑是一条好的出路,风险与机遇并存。我们可以静观其变,如果以太回调之后MKR并没有很大幅的一个下跌,那么这条路我们可以陪着MKR一起去走。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信,所有资讯平台均为团子财经。