Time:2022-11-04 Click:296

Web3 世界中,继新加坡流量减退后,香港重回亚洲加密世界的注意力中心。

在不久前举行的“香港金融科技周”上(相关专题),香港特区政府正式发表《有关虚拟资产在港发展的政策宣言》,阐明政府为在香港发展具活力的虚拟资产行业和生态系统而制定的政策立场和方针。

政府对未来代币化资产的产权和智能合约的合法性审查持开放态度,以促进其在香港的发展。

在监管层面,香港加密行业的合规化已经箭在弦上。政策的开放,无疑为市场注入了信心。而这并不是香港对加密产业的第一次“示好”,早在本次《宣言》发布之前,香港就已制定了相对完善的监管框架和政策。

“商号如能真诚和认真致力于利用金融科技来进行受规管活动,便可于一个受限制的监管环境(即证监会监管沙盒)内进行受规管活动。为了尽量减低为投资者带来的风险,证监会可能对合资格商号施加发牌条件,及在合资格企业于沙盒内营运时对其进行较为严谨的监察及监督。”

这一监管规则的范围更为广泛,适用于更为庞大的金融科技领域。而具体到加密资产,则有一些更为明确的监管标准。

证监会对从事不同业务的主体制定了不同的监管要求。此前已经存在的监管要求分别针对虚拟资产基金管理公司、虚拟资产基金分销商、虚拟资产交易平台,以及涉及证券型代币发行、比特币期货等不同的业务分别做出了规定。

对虚拟资产基金管理公司来说,如基金管理包含多于 10% 的虚拟资产的投资组合,便须符合额外应达到的监管标准。该等额外应达到的监管标准将以发牌条件的形式施加,而这些发牌条件是参考一套条款和条件而设立。

具体而言,证监会进一步在 2018 年制定了《有关针对虚拟资产投资组合的管理公司、基金分销商及交易平台营运者的监管框架的声明》及其附录《适用于管理虚拟资产投资组合的持牌法团的监管标准》和《适用于管理投资于虚拟资产的投资组合的持牌法团的条款及条件》。

对虚拟资产基金分销商来说,在香港分销(完全或部分)投资于虚拟资产的基金的商号将须领有第 1 类受规管活动(证券交易)的牌照或注册。鉴于对投资者构成重大风险, 2018 年证监会业已出台《致中介人的通函──分销虚拟资产基金》,并在文件内就分销虚拟资产基金时应达到的标准与作业手法提供指引。

对虚拟资产交易平台来说,证监会于 2019 年引入有关虚拟资产交易平台的监管框架,并在《立场书──监管虚拟资产交易平台》中做出了详细规定。提供虚拟资产交易服务的中央平台,如有意就至少一种证券型代币提供交易服务,可向证监会申领第 1 类(证券交易)及第 7 类(提供自动化交易服务)受规管活动的牌照。该监管框架包含了在保管资产、网络保安、打击洗钱、市场监督、会计及审计、产品尽职审查和风险管理等方面的严格标准。

在香港,证券型代币很有可能属于《证券及期货条例》所界定的“证券”,并因而受到香港证券法例的规管。在证券型代币属于“证券”的情况下,任何人如要推广及分销证券型代币(不论是在香港或以香港投资者为对象),除非获得适用的豁免,否则须根据《证券及期货条例》就第 1 类受规管活动(证券交易)获发牌。此外,证监会还专门针对此业务制定了《有关证券型代币发行的声明》,该文件早已于 2019 年就已签发。

而对加密投资者来说耳熟能详的“合约”业务也出台了专门的监管规则。根据《证券及期货条例》,在传统交易所交易并受其规则所规限的比特币期货被视为“期货合约"。因此,经营比特币期货交易业务的人士须根据《证券及期货条例》就第 2 类受规管活动(期货合约交易)获发牌。具体细节可参考《致持牌法团及注册机构的通函—有关比特币期货合约及与加密货币相关的投资产品》。

根据香港《证券及期货条例》发牌及注册事宜之规定,任何人士进行受规管活动,必须向香港证监会申领牌照。而作为新型的金融市场,加密市场自然也被纳入监管之中。

自 2019 年 11 月 6 日起,香港证监会开始对提供虚拟资产交易、结算及交收服务并对投资者资产有控制权的虚拟资产交易平台(即中央虚拟资产交易平台)进行规管。

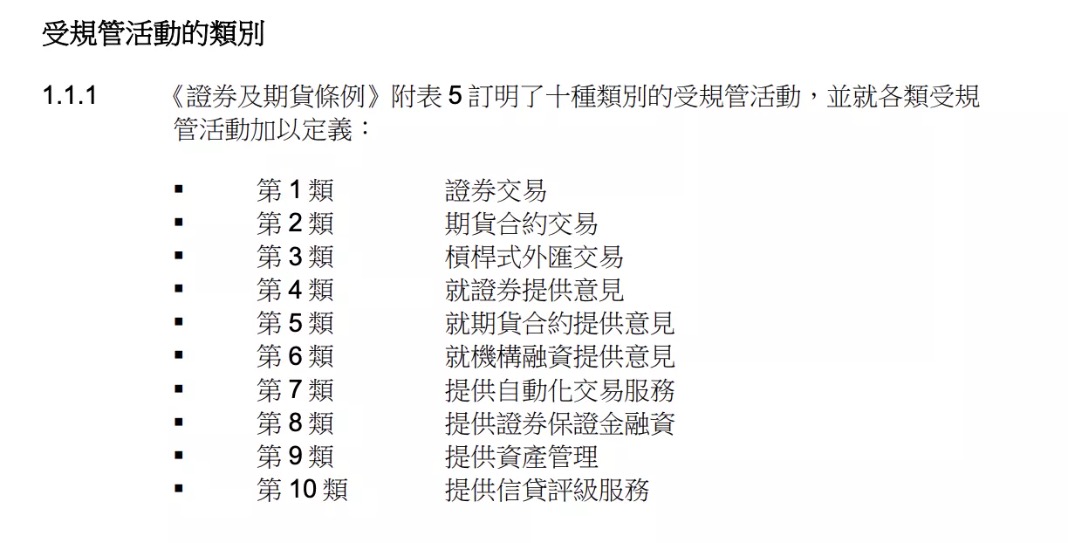

香港证监会总共规定了 12 种受监管活动,这也意味着目前已有 12 类不同的金融牌照,涵盖证券、外汇、期货、衍生品、评级等各领域。其中,与场外衍生工具有关的第 11 类和第 12 类受规管活动的牌照还尚未实施。

香港证监会《发牌手册》

这其中第 1 类牌照(证券交易)、 7 类牌照(提供自动化交易服务)、 9 类牌照(提供资产管理)最贴近加密产业。

按照港府规定,在香港经营中央虚拟资产交易平台(即 CEX )并有意在其平台上就至少一种证券型代币提供交易服务的公司,可向香港证监会申领第 1 类及第 7 类受规管活动的牌照。

如牌照申请人及持牌法团现正管理或计划管理一个或多于一个投资于虚拟资产的投资组合,便须知会证监会。在证监会知悉有关情况后,首先会寻求了解该公司的业务活动。若该公司看来有能力符合应达到的监管标准时,便会获提供该等建议的条款及条件,而证监会将会与该公司商讨及基于其特定业务模式进行修改,确保建议的条款及条件是合理和适当的。

虚拟资产交易平台经营者一经获发牌,将会被置于香港证监会监管沙盒内。这一般意味将需更频密地进行汇报、监察及检视。通过严密监管,香港证监会将能够重点指出营运者在内部监控及风险管理方面应予改善的范畴。

香港在制度建设上进行的尝试并不晚于其他金融中心。早在 2018 年,港府就已发布《有关针对虚拟资产投资组合的管理公司、基金分销商及交易平台营运者的监管框架的声明》。这是香港对加密资产作出的第一个较为全面的监管框架。此后,各项配套建设陆续出现。

但截止至今,香港在加密产业“授权”方面却并未取得耀眼的成绩。

2020 年底,OSL 交易所获香港证监会颁发的首张虚拟资产交易平台牌照。 2022 年 4 月,加密金融公司 HashKey 也获得了这一牌照。该牌照允许平台从事第 1 类(证券交易)、第 7 类(提供自动化交易服务)业务。

牌照对交易平台用户做出了一定的限制,持牌人只可向专业投资者提供服务。零售用户的缺失让这一牌照变得并没有人们想象中那么“性感”。自 2018 年至今四年之久,仅 2 家企业取得这一牌照,尚无知名 CEX 成功获得“加密牌照”。

而获批准管理投资虚拟资产的投资组合的公司则数量稍多,但也仅有 6 家,包括火币资产管理、狮昂环球资产管理、MaiCapital、Fore Elite Capital 等。

在“交易平台”这一竞争激烈的高价值赛道上, 香港牌照的“易用性”和“业务批准广度”稍显不足。

例如,只面向专业投资者、而非零售客户,让持牌经纪商损失了大量潜在客源。而 C2C 功能也和 CEX 交易有着不同的监管要求。

“如平台仅就直接点对点市场提供交易服务,而其投资者通常保留其本身资产(不论是法定货币或虚拟资产)的控制权,证监会便不会接纳这些平台的牌照申请。”“如平台为客户进行虚拟资产交易(包括传送买卖指示)但其本身并无提供自动化交易服务,证监会亦不会接纳它们的牌照申请。”

今年春,财经事务及库务局局长许正宇发文,指出会实施一套新的发牌制度。该制度要求所有虚拟资产交易所在香港提供服务前,必须向证监会申请牌照,发牌制度将同时适用于证券型及非证券型虚拟资产。

在本次金融科技周之上,监管层对加密资产的全面拥抱也让人们看到了合规的继续深入和监管的前进方向。

在未来,香港的加密监管又能走出多远?香港能否在政策利好下与新加坡逐鹿东亚加密中心?这些问题的答案仍有待时间去替我们检验。

香港开放的市场、严格的监管制度、完善的法治与基础设施,以及资本和信息的自由流动,曾推动了令人印象深刻的增长。或许正如香港财政司司长陈茂波在开幕致辞中所讲的那样,"政府与金融监管机构一起,正在努力提供一个便利的环境,以促进香港虚拟资产行业的可持续和负责任的发展。"