Uniswap是以太坊区块链上第一个自动做市交易协议。

建立一个不需要信任和高度分散的金融基础设施。

在区块链世界中,我们需要使用分散的方法来重塑集中的商业模式,交易所只是其中的一部分;同时,集中交易所面临权力控制、黑客盗窃、交易所本身逃跑等风险,特别是资产控制不在普通用户手中,对于去中介和不信任第三方的概念,分散交易所是加密世界的重要组成部分。在Uniswap推出AMM自动做市模型之前,DEX(分散交易所)继续传统的订单薄做市模式和柜台交易做市模式,不能支持大量用户在交易速度、交易深度等方面使用,也缺乏激励模式。

Uniswap是一种基于以太坊的协议,旨在促进ETH和ERC20 代币数字货币之间的自动交换(V2版本发布后支持随机ERC20交易对)。Uniswap完全部署在链上,任何个人用户都可以随意存储代币进行兑换和提取,没有集中交易所注册、身份认证和提取的限制。

Uniswap支持任何个人用户在Uniswap上发行ERC20代币,并创建相应的资金池。当建立ERC20代币资金池(ETH与ERC20交易池或ERC20与ERC20交易池)时,平台鼓励多方参与者在同一资金池中进行交易。为本合同中提供流动性的第一个流动性提供者设置ERC20代币与ETH(或ERC20代币)之间的汇率,并向流动性提供者提供所有交易费用(交易量的0.3%)。当资本池中的汇率与更大市场的市场不一致时,就有套利空间。此时,套利交易者可以通过搬砖来平衡这些价差,使其与市场保持一致的汇率。当资本池中的汇率与更大市场的市场不一致时,就有套利空间。此时,套利交易者可以通过搬砖来平衡这些价差,使其与市场保持一致的汇率。此后,所有流通提供商都将以其充值时的汇率作为计算等价的依据。

Uniswap包含两种智能合约:

交易合同:交易合同支持ERC20代币,每个交易合同都保留一定数量的ETH和ERC20代币。交易合同还可以实现一种ERC20代币和另一种 ERC20代币的直接交易。

工厂合同:可用于安排新的交易合同。任何未在Uniswap上有交易合同的ERC20代币,都可以使用工厂合同安排交易合同,即在Uniswap上发行ERC20代币。

Uniswap的资产流动性:

Uniswap利用储备金的流动性来实现协议上的数字资产交易。交易合同中的储备由许多“流通提供者”提供。这些流通提供者将等价ETH和ERC20代币充值到本交易合同中。第一个在本合同中提供流动性的流动性提供者有权设置ERC20代币和ETH之间的汇率。当汇率有套利空间时,套利者搬砖将平息不同市场的价差。

Uniswap的流动性提供商将捕捉交易成本:

在流通提供者将流通性添加到Uniswap池中后,交易合同将根据其在资本池中的比例进行挖掘和发送“流通性代币”。这些代币记录了流通提供商的份额。如果有人在资本池中添加流通,他们也将探索新的代币。如果有人退出流通,开采的代币将被销毁,以促进每个流通供应商的相对比例保持一致。流动性提供商的收入来自交易成本,现在是交易量的0.3%,这些交易成本将按比例分配给流动性提供商。

Uniswap【自动做市商(AMM)】方法是将两种一定数量的加密资产放入一个智能合同中,代币的交易价格可以根据自动做市商算法自动计算。

该算法的重点是,无论交易量如何,交换的两种资产的相乘性都保持在一个常数,即稳定相乘的做市商。用公式表示就是 x*y = k, x 和 y 是流通性池中的代币数量,k 是相乘。若想维持 k 稳定,x 和 y 只能相互反向变化。同时,对自动做市商,(AMM)提供流动性的流动性提供商可能会看到其质押代币会失去价值。这种风险被称为“无常损失”。简单来说,无常损失是指无常损失 AMM 代币与自己钱夹之间的价值差。当 AMM 当代币价格偏离任何方向时,都会发生这种情况。偏移越大,无常损失越大。

UNI 初始流动性挖掘计划将于北京时间进行 2020 年 9 月 18 日 08:00 正式启动。第一阶段将运行到北京时间 2020 年 11 月 17 日 08:00。Uniswap v2 上的 ETH/USDT、ETH/USDC、ETH/DAI 以及 ETH/WBTC 四个流通资金池将支持四个流通资金池将支持 UNI 挖矿。

第一阶段,每个资金池都将获得总共 5,000,000 UNI,按提供流动性的比例分配给流动性提供者。也就是说,每个池每天都会分配 83,333.33 UNI 奖励。这部分奖励 UNI 不设锁定期。

初始发行:

15% 用于社区空投;

2% 用于流动性挖矿。

(社区空投:15% 的 UNI 代币的初始供应将由空投分配给 Uniswap 社区,10.06% 4.92%的供应将提供给历史客户, 分配给股票流通提供商(根据客户过去提供的流动性按比例分配),股票 SOCKS 用户可索要 0.02%。

流动性挖矿:Uniswap 此外,通过流动挖掘向社区分配。 2% 的 UNI 代币,每个人都可以通过, USDT / ETH,USDC / ETH,DAI / ETH 和 WBTC / ETH 四个池中的一个或多个提供流动性耕种 UNI 代币(30 未来可能会增加更多的流通池)。在 2020年9月18日至 在11月17日期间,每个资金池将被分配 500 万 UNI,并按比例将流动性分配给流动性提供者。)

四年内释放:

保留治理库 43% 的 UNI 供给量;

团队成员和未来员工将获得 21.51% 的 UNI 供给量;

投资人(即 Uniswap 初期风险投资者)将获得初期风险投资者) 17.80% 的 UNI 供给量;

顾问将获得 0.69% 的 UNI 供给量。

(官方没有公开披露准确的发布时间表。)

2020年1月8日至4月30日,6名工程师团队审计了Uniswapp V2智能合同。(此前,该团队负责MakerDAO的智能合同开发和正式验证,并完成了多担保Dai的实施和正式验证。)

人们之所以这么认为 UNI 存在价值,本质上是看上去的 Uniswap 在 DEX 虽然领域领先水平,虽然领域领先水平, UNI 它是协议的治理代币,但它有隐藏的未来概率。

团队和投资者的抛售压力较大,AMM做市存在无偿损失风险、合同漏洞风险等。

UNI 现在只有治理作用,是治理代币,Uniswap 所有交易费用不用于销毁 UNI 也没有给予 UNI 持币人。

当前的 Uniswap 费用通常由流通提供商获得。目前,流通提供商不仅捕获了所有的交易费用,还获得了四个主要交易对手的流动性采矿 UNI 代币鼓励。

短期内,根据治理方案可能会有一部分 Uniswap 协议交易费用分配 UNI,让 UNI 捕捉部分成本价值,然后稳定其价格支撑。

从长远来看,实现流通提供者与持币人利益的结合,使UNI 捕捉所有的成本价值,而流通提供者的收入通过流通提供者的收入来捕捉 UNI 自己去实现。这是为了流通提供者,UNI 持币人、项目方、生态合作伙伴都是双赢的局面。但这种情况需要社区的共同努力,需要从各个方面推进,短期内难以实现。短期内能尽快实现的是给部分交易费用 UNI 代币持有者。

*本文由非小号官方整理,若转载,请注明出处。

ŞimdidahailginçbirnoktayageleceğimBuuyarımektubundaise,konumuzunkriptoparalarvedijitalparalarolmadığı,acilenTe...

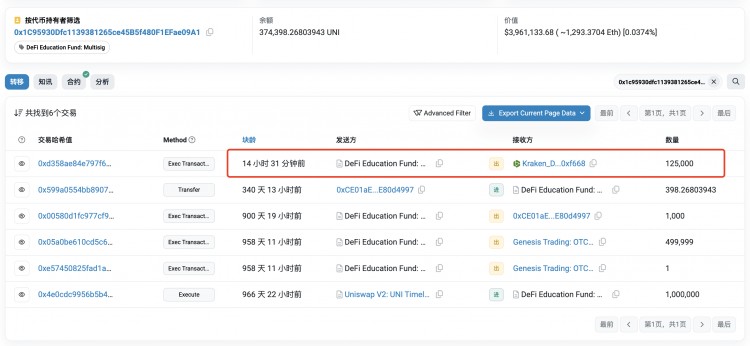

DeFiEducationFundreceived1millionUNIfundingfromUniswapon2021/7/4,andthensold500,000UNIthroughGenesisTradingOTC...

List of large-amount token unlocks in March:• $DYDX - $114 million unlocked on March 1• $ZETA - $14M Unlock...

Helix 上线去中心化STRD 现货市场公众号:币圈一级市场阿生所有平台均为(币圈一级市场阿生),由于平台限制,图片未能展现出来,大家可以到公众平台阅读此文Stride 在本周正式推出其主网,使用户能够流动性质押Cos...