持有量和市场结构

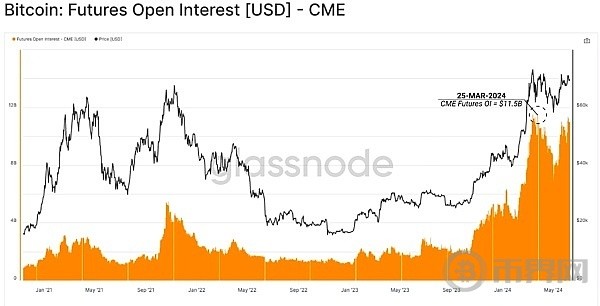

主要持有实体目前持有约 423 万 BTC,占调整后供应量的 27% 以上。其中,美国现货 ETF 的余额已达 862,000 BTC。现货和套期交易结构似乎是 ETF 流入需求的重要来源,ETF 被用作获取多头现货敞口的工具,而芝加哥商品交易所 (CME) 的比特币净空头头寸则在不断扩大。

活跃地址减少与网络处理交易量增加

链上活动指标(如活跃地址、交易和交易量)是分析区块链网络增长和性能的关键工具。在 2021 年年中对比特币挖矿实施限制时,比特币网络上的活跃地址数量急剧下降,从每天超过 110 万个骤降至 80 万个。目前,比特币网络正在经历类似的收缩,尽管原因有所不同。

我们看到,尽管市场势头强劲,活跃地址却在减少,但每日交易量却接近历史新高。目前的每月平均交易量为 617k/天,比年平均水平高出 31%,这表明对比特币区块空间的需求较高。分析发现,地址活动下降与铭文和 BRC-20 代币的交易减少密切相关。自 4 月中旬以来,铭文数量急剧下降,这可能是导致地址活动减少的主要原因。

许多钱包和协议会重复使用地址,因此,一个地址一天内生成多笔交易不会重复计算为多个活跃地址。这样,一个地址可以生成多笔交易,但在统计上只计为一个活跃地址。

从 2023 年初以来,铭文数量累计至 7100 万,但自 4 月中旬以来,该协议的受欢迎程度明显下降。Runes 协议的出现是关键因素之一。Runes 在 2024 年 4 月 20 日减半区块上线,并在推出后需求激增至每天 60 万至 80 万之间,此后一直保持高位。与铭文和 BRC-20 代币不同,Runes 利用 OP_RETURN 字段(80 字节),允许在链中编码任意数据,同时需要更少的区块空间。

目前,符文相关交易占据每日交易的 57.2%,表明投机行为可能已从铭文转移到符文市场。

ETF 需求的分化

尽管美国现货 ETF 的流入量惊人,价格却停滞不前。通过比较 ETF 余额(862k BTC)与其他主要实体,如 Mt. Gox 受托人(141k BTC)、美国政府(207k BTC)、所有交易所(230 万 BTC)和矿工(706k BTC)的余额,我们可以评估 ETF 的需求方。这些实体的总余额约为 423 万,占调整后流通供应量的 27%。

Coinbase 是一个重要的实体,通过其托管服务持有大量的交易所余额和美国现货 ETF 余额。Coinbase 交易所和托管分别持有约 27 万和 56.9 万 BTC。

ETF 推出后,Coinbase 存款量大幅增加,许多存款与 GBTC 地址集群的流出有关,这一直是全年存在的供应开销。

芝加哥商品交易所集团 (CME) 期货市场的未平仓合约在 2024 年 3 月达到 115 亿美元的历史新高后,稳定在 80 亿美元以上,这表明越来越多的传统市场交易者采用现货套利策略。这种套利结合了多头现货头寸的购买与溢价交易的期货合约头寸的做空,形成市场中性头寸。

对冲基金的比特币净空头头寸在 CME 和微型 CME 比特币市场分别达到 63.3 亿美元和 9700 万美元,这表明现货套利交易结构可能是 ETF 流入需求的重要来源。

总结

Runes 协议的流行导致活动指标之间出现了显著差异。单个地址的多次交易使用使得活跃地址数据难以准确反映实际交易量。现货套利交易策略的规模化抑制了 ETF 的买方流入资金,对市场价格产生了中性的影响,表明需要非套利需求带来的有机买方来推动价格进一步上涨。

BOSS Wallet数据来源,艾达币ADA最新价格消息,ADA艾达币实时价格上涨2.01%至$0.3652,交易量$1.86亿依据k线图分析结果,目前属于上涨趋势。相比12:00较大幅上涨,突破13:00的高点。当价格...

BOSS Wallet数据来源,Arbitrum今日价格行情,ARB最新价格突破至$0.8105,涨幅达3.53%,交易量$4.65亿 依据k线图分析结果,目前属于上涨趋势。相比10:00较大幅上涨,比07:00有所回升...

BOSS Wallet数据来源,瑞波币XRP今日行情消息,XRP瑞波币最新价格:$2.2913,24小时涨4.966%,交易量$74.2亿 从k线图的解析结果来看,现在属于震荡趋势。相比10:00小幅上涨,相比11:00...

今年的赛事于 2024 年 12 月 19 日至 22 日在阿布扎比阿提哈德竞技场举行,将世界一流的网球与现场音乐相结合,必将吸引全球数百万球迷。2024 年 WTL 拥有一批顶级运动员,包括 Aryna Sabalen...